编者按:本文来源创业邦专栏港股研究社,创业邦经授权转载。

在中概股掀起回港潮之后,不少公司看到港股这块价值“洼地”,纷纷向港交所递交招股书。

近日,港交所信息显示,美妆品牌电商"悠可集团"确认已递交港交所上市申请。拟主板挂牌上市,中信证券和瑞信担任联席保荐人。

这是继优趣汇之后,又一家国内美妆代运营企业向港交所递交招股书。在此之前,不少美妆电商已经上市。如完美日记母公司逸仙电商,去年底便在美股成功上市。A股的丽人丽妆、若羽臣等也早已登陆资本市场。这从侧面说明,目前国内美妆电商赛道颇受资本看好。

那么,身初美妆电商服务赛道的悠可,究竟又能否博得上市好彩头?我们或许可以从其基本面开始说起。

市场份额超第一,业绩高增速成悠可上市“驱动器”

悠可作为国内美妆品牌电商服务商,目前的主营业务有电子商务赋能和品牌孵化两种模式,通过代运营的方式,为品牌合作伙伴提供服务。

在招股书中我们能够发现,根据艾瑞机构数据显示,悠可在2020年的市场份额为13.3%,成为中国最大美妆电商代运营商,这或许是悠可上市的底气之一。

回顾悠可的融资历程,或许也能窥得一二。在2014年和2016年,分别被青岛金王以1.5亿元和6.8亿元的价格收购37%和63%的股权,在2016年正式成为金王全资子公司后,悠可的估值达到了10.8亿元,这也为悠可此后的业绩助力上了新的台阶。

纳入金王麾下后,悠可发展迅速。截至2018年9月底,悠可前九个月营收达到7.82亿元,毛利为1.14亿元,净利润0.99亿元。

在经历了东家换位后,中信资本从青岛金王手中接手悠可,表示会继续引领悠可迈向下一个发展阶段。在这次招股书中,就能够看出东家中信证券的决心,中信联合瑞信为悠可做担保人。在保荐机构排名中,中信和瑞信作为保荐机构的头部玩家,悠可获得了两大投资机构的支持。

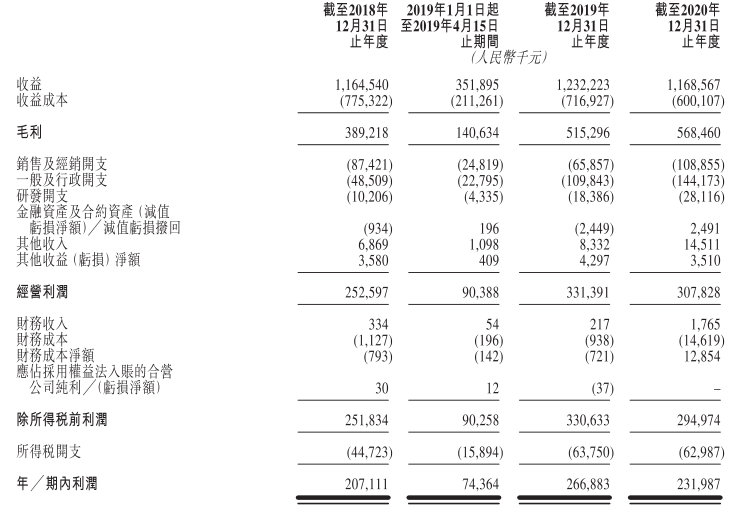

而回归到悠可本身,从悠可的招股书来看,近几年营收业绩都处在向上发展的阶段。2018年—2020年,悠可的营收分别达到11.64亿元、14.31亿元和16.60亿元;净利润达到2.07亿元、2.78亿元和3.25亿元。特别是在2020年,悠可毛利率高达50.6%,GMV达163亿,年均增长率高达88.5%。

此外,在悠可合作的美妆品牌伙伴中,不乏大牌的存在。在招股书中,悠可表示品牌合作伙伴包括所有六大美妆品牌集团,包括旗下的品牌组合娇韵诗、纪梵希、法国希思黎等。而这些大牌的合作,都成为了悠可业绩的驱动力。

当然,毕竟目前的整个美妆电商赛道也已经有不少玩家,不论是站在行业的角度还是自身的角度,悠可也面临不少挑战。

陷入转化率低下困局,依赖淘系电商或难出线

在美妆电商赛道中,丽人丽妆、若羽臣的市场份虽处在悠可之后,却领先悠可一步在创业板先行上市,这样让二者获得了不少资本市场的关注。此外,去年在美股上市的完美日记母公司逸仙电商也成功登陆美股市场,这本身已经给了这个赛道的后来者更多的压力。